Как работают электронные платежные системы в интернете?

Для безналичных расчетов в интернете применяются всевозможные платежные сервисы. Для этого подходят и Виза, и Киви, и даже Биткоин. Дальше поговорим о том, какие сервисы популярны, как они работают и какие преимущества предлагают клиентам.

Определение платежной системы

Платежная система (ПС) – набор инструментов, процедур и правил обмена деньгами в физической или электронной форме. Если говорить проще, то это специализированный сервис для оплаты продукции и услуг с помощью виртуальных денег или банковских карт, то есть без использования наличных.

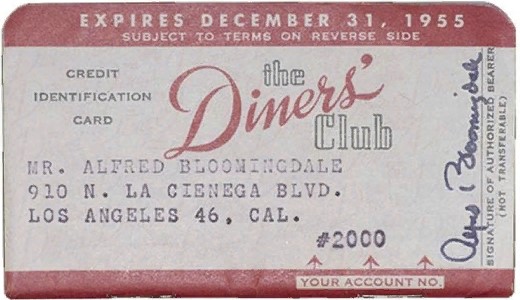

Под это определение подпадают не только сервисы, появившиеся на рынке в XXI веке, но и более ранние – Diners Club, Visa, MasterCard, American Express, JCB и прочие. Так, компания DC (1950 г.) стала выпускать первые в мире кредитные карты и создала собственную службу расчетов для их обслуживания. Кредитки применялись для оплаты в ресторанах и магазинах, изготавливались из бумаги и только подтверждали платежеспособность владельца. В конце месяца человек получал выписку с указанием оплаченных DC покупок и должен был внести средства на счет в компании. Diners Club выступала посредником. Рестораны и магазины платили 7% за клиентов, а сами покупатели – 3 доллара в год.

Кредитная карта DC 1955 года:

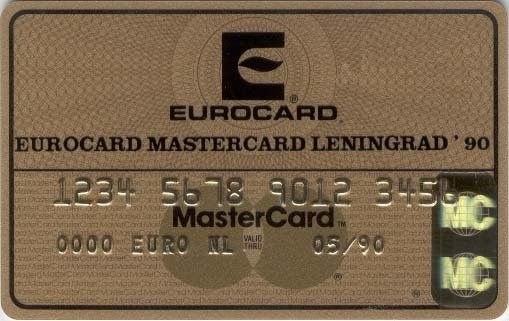

Впрочем, банковские карты появились позже, впервые их стал выдавать Long Island Bank в 1951 г. Каждый банк изготавливал кредитки, которые предназначались только для операций внутри такого финансового учреждения. В 1966 г. появилась межбанковская система Interbank Card Association (c 1979 г. Мастеркард). Одновременно развивались Виза, Америкэн Экспресс, Eurocard и JCB. Кроме того, изменялись сами карты – становились пластиковыми с магнитными полосами для считывания реквизитов.

Карта Evrocard 1990 года:

Развитие интернета позволило использовать новую связь для денежных переводов и совершать операции в реальном времени. В 1994 г. Stanford Federal Credit Union стала первой компанией, предложившей услуги онлайн-банкинга. Но транзакции совершались не самими клиентами, а сотрудниками финансовой организации, поскольку интерфейс ранних платежных систем нельзя было назвать дружественным. В 1995 г. запустили сервисы электронных микроплатежей Millicent и ECash. В 1999 г. фирма Confinity предложила службу денежных переводов PayPal. Теперь покупатели стали использовать электронные кошельки, то есть средства перечислялись на счет ПейПал, с которого в последующем оплачивались покупки. Это освободило от ввода реквизитов банковского счета или карты при каждом платеже. Пользователю стоит только авторизоваться в электронной платежной системе и указать идентификатор получателя.

В 1988 г. Внешэкономбанк стал первым учреждением СССР, выпустившим карты в иностранной платежке. В конце прошлого века на рынке функционировали Visa и Europay, которая позже вошла в MasterCard. Действовали в РФ и национальные платежные системы – СТБ (1992), Золотая Корона (1994), ПРО100 (2012). Сегодня используется МИР. Что касается электронных платежных систем, то в России популярны WebMoney, Qiwi, ЮMoney, PayPal и другие.

В 2007 г. в США лопнул пузырь ипотечных кредитов, что привело к банкротствам банков и мировому финансовому кризису. Из-за недоверия к существующему порядку появился Биткоин. Это не только криптовалюта, но и платежная система. В ней пользовали отправляют и получают средства в BTC напрямую, минуя финансовых посредников.

Следующим новшеством стали Apple и Google Pay – системы электронных платежей с мобильных устройств. Чтобы работать с ними, необходимо привязать к ПС банковскую карту. Для проведения платежа стоит приложить смартфон к терминалу и подтвердить оплату.

Таким образом, к востребованным ПС сегодня относятся:

- международные платежки (Visa и MasterCard);

- национальные ПС (в России таковой выступает МИР);

- электронные ПС (WebMoney, Qiwi, PayPal);

- платежные системы на блокчейне (Биткоин);

- системы мобильных бесконтактных платежей (Apple и GooglePay).

Как работают платежные системы?

Рассмотрим участников ПС, основанной на использовании пластиковых карт:

- Процессинговый центр. Это компания, на которую возложено техническое обеспечение при совершении безналичных переводов. Процессинговые центры создаются в качестве подразделений банков или небанковских расчетных организаций.

- Эмитенты карт. Как правило, таковыми выступают коммерческие банки. Эмитенты выдают карты, открывают и обслуживают привязанные к ним счета.

- Расчетные компании – эквайеры. Ими также часто становятся коммерческие банки. Эквайеры берут на себя расчеты по кредиткам в точках приема – терминалах и банкоматах. Одна и та же финансовая компания вправе быть и эмитентом, и эквайером. В противном случае прибегают к услугам расчетно-клиринговых центров.

- Держатели карт. Это граждане, предприниматели и организации, являющиеся клиентами банков-эмитентов. Они открывают счета и получают на них карточки.

- Торговые точки. Эти участники прибегают к услугам эквайеров, чтобы принимать оплату за товары с помощью карточек.

Отдельно стоит выделить головной офис. Он контролирует взаимодействие между участниками. Головной офис определяет правила участия в ПС, организует разработку применяемых технологий, владеет правами на торговую марку.

Как участники взаимодействуют между собой? Теперь рассмотрим работу ПС при покупке товаров в супермаркете:

- Покупатель прикладывает карту к терминалу.

- Эквайер считывает информацию и делает запрос в процессинговый центр.

- Процессинговый центр принимает запрос и, если находит соответствующую кредитку в платежной системе, передает сведения эмитенту.

- Эмитент проверяет счет и, если денег хватает, снимает требуемую сумму.

- Эмитент передает сведения о платеже процессинговому центру, а тот – эквайеру.

- Покупатель получает чек.

Схема похожа, если оплата совершается в интернет-магазине. Но реквизиты с пластика придется вносить вручную – номер, имя держателя, срок действия, трехзначный секретный код, напечатанный на обратной стороне. Потребуется подтверждение операции с помощью одноразового SMS-пароля.

Расчет происходит за доли секунды. При этом платежная система выступает посредником между участниками. Они могут легко взаимодействовать, даже если пребывают на разных континентах. Также ПС допускает к транзакциям только тех, кто получил лицензии и соблюдает протоколы безопасности, устанавливает единые правила работы и не дает мухлевать.

Чем национальные платежные системы отличаются от международных?

Международные сервисы совершают платежи в разных странах и с разными валютами. Почти в каждом государстве реализована инфраструктура (отделения, терминалы, банкоматы), чтобы люди пользовались картами этих гигантов рынка. Национальные ПС работают так же, но, как правило, ограничены пределами собственной страны.

Visa, MasterCard, American Express, DC и JCB определяют правила игры на международном рынке. Они устанавливают стандарты работы и безопасности, первыми внедряют новые технологии, выдают лицензии на выпуск кредиток, поддерживают работу серверов, отвечающих за обработку информации. В случае чего корпорации вправе приостановить операции по картам.

Так, в 2014 г. США ввели санкции к России из-за ситуации в Крыму. Тогда международные платежные сервисы Visa и MasterCard остановили обслуживание карт ряда российских банков. Правительством страны было решено запустить собственную платежку – МИР. Система платежей работает в России, Беларуси, Казахстане, Армении, Узбекистане, Кыргызстане, Турции, Вьетнаме, Абхазии, Южной Осетии, ОАЭ и на Кипре. Россияне вправе получить не только внутреннюю карту, но и кобейджинговую – МИР совместно с Maestro, JCB или UnionPay. Пенсии и регулярные социальные выплаты зачисляются только на МИР. Для других целей по-прежнему доступны Виза и Мастеркард.

Какую платежную систему выбрать?

MasterCard и Visa похожи большинством параметров и ориентированы на одинаковый круг потребителей. Ими возможно оплачивать какие угодно товары и услуги. Их принимают как в России, так и за границей. Но есть нюанс – Мастеркард больше распространена в Европе, а в США чаще пользуются Виза. Стоимость обслуживания счета, процент по кредиту или депозиту, кешбэк и другие условия, в большей степени, устанавливает банк.

МИР обязательна для тех, кто получают пенсии и социальные выплаты, поскольку с 1 июля 2021 г. они зачисляются только на карты национальной платежки. Кроме того, этот вариант подойдет гражданам, которые редко выезжают за пределы РФ. Для комфортного использования внутри страны в платежке предусмотрено все необходимое.

Карты других ПС подойдут для узкого использования. К примеру, Америкэн Экспресс ориентирована на клиентов с высоким доходом. Она предлагает ряд преференций, но устанавливает жесткие требования к пользователям. А вот UnionPay подойдет тем, кто отдыхает, работает или ведет бизнес в Китае. Если часто совершаете безналичную оплату в интернете, обратите внимание на нижеописанные варианты.

Электронные платежные системы

Электронные платежки похожи на традиционные. Они также дают оплачивать товары и услуги, обменивать валюты, делать переводы другим пользователям. Но здесь вместо банковского счета используется электронный кошелек, а для проведения расчетов – электронные деньги, выпущенные и гарантированные ЭПС. Онлайн наличность эмитируется только в виртуальной форме, но подкрепляется фиатными деньгами (рублями, долларами).

Как работают платежные системы в интернете? Для начала человек регистрируется на сайте ЭПС. Для этого, как правило, требуются паспортные данные и скан документа, подтверждающего личность. В России налоговая служба получает информацию о зарегистрированных бумажниках, но не имеет прямого доступа к сведениям о движении средств на таких счетах. Неперсонифицированные аккаунты разрешено пополнять только карточкой, по которой возможно идентифицировать владельца. Если сумма операций через иностранные ЭПС превышает 600 000 рублей в год, о них придется отчитываться в ФНС. Получается, что законодательные требования к электронным бумажникам такие же, как к банковским счетам.

Но такие сервисы дают ряд преимуществ. Так, для оформления виртуального счета не нужно ехать в офис, стоять в очередях и днями ждать одобрения организации, все происходит онлайн и гораздо быстрее. Не приходится платить за регистрацию и дальнейшее обслуживание счета. В ЭПС вправе регистрироваться жители разных стран, что упрощает проведение платежей за границу.

Процесс оплаты через сервис происходит следующим образом:

- Владелец онлайн-кошелька переводит на него деньги с банковской карты или наличными. Они конвертируются в виртуальные средства по внутреннему курсу и за вычетом комиссии платежной системы.

- Человек оплачивает товары электронными деньгами или совершает другую транзакцию.

- Контрагент получает виртуальные средства на собственный кошелек. То есть он также обязан завести счет в ЭПС.

- Контрагент совершает транзакции в платежной системе или выводит виртуальные средства в фиатные за вычетом комиссии (к примеру, на банковскую карту).

Электронные системы платежей зарабатывают на комиссиях за проведенные операции. Также возможна плата за ввод и вывод средств, аттестацию пользователей, выпуск собственных карт.

Самыми популярными электронными платежными системами в России считаются:

- Webmoney – ведет деятельность с 1998 г. Особенность платежки в том, что для расчетов используются титульные знаки, выступающие эквивалентом национальных валют. К примеру, рубль обозначен WMP, доллар – WMZ, евро – WME. За проведенные операции Вебмани взимает комиссию в 0,8%. Для каждого способа ввода и вывода средств установлены отдельные тарифы. К примеру, за пополнение рублевого веб-кошелька через интернет-банкинг придется заплатить комиссию в 2,5%.

- Qiwi – ведет деятельность с 2007 г. Сайт предлагает пластиковую карточку, привязанную к виртуальному бумажнику, обширную сеть терминалов самообслуживания и кешбэк при оплате Киви. Что касается комиссий, то расчеты между клиентами бесплатные. Установлены тарифы для каждого способа пополнения и вывода. Так, за платеж на карточку Сбера придется отдать комиссию в 2% + 50 рублей.

- ЮMoney (Яндекс.Деньги) – бизнес функционирует с 2002 г. Операции возможны в рублях, а также в 10 других валютах после идентификации. Сайт предлагает карточку, кешбэк при оплате ЮMoney, бесплатные расчеты между клиентами, умного помощника для инвестиций. Комиссии представлены здесь. Так, за пополнение виртуального бумажника карточкой до 4 тысяч рублей придется отдать 1%.

Онлайн платежи также возможны через AdvCash, PayPal, Skrill, Neteller и другие ЭПС.

Если ищете способ пополнить электронный кошелек, воспользуйтесь мониторингом ExchangeSumo. Здесь найдете подходящий обменник, работающий с банками, платежными системами, криптовалютами, наличными. К примеру, по этой ссылке представлены сервисы для перевода RUB с карты Сбербанка на QIWI.

Платежная система Bitcoin

Биткоин – криптографическая валюта, на росте цены которой зарабатывают трейдеры и инвесторы. Но также это одноименная платежная система, сильно отличающаяся от вышеописанных.

Преимущества Bitcoin:

- Децентрализация. ПС не зависит от государства, организации или человека. Она распределена между миллионами компьютеров по всему миру, функционирует только в электронном виде. Поэтому никто не может заблокировать счет, отменить операцию или изменить количество валюты.

- Доступность. Нет никаких требований к возрасту, местонахождению, уровню дохода и так далее. Платежную систему Биткоин вправе использовать каждый, кому доступен интернет.

- Анонимность. Чтобы завести биткоин-кошелек, не нужно предоставлять паспортную и контактную информацию, даже электронную почту. Пользователь – это адрес в сети, причем возможно получить сколько угодно адресов.

- Прозрачность. Возможно проверить каждую транзакцию, начиная с момента образования крипты.

- Отсутствие посредников. Переводы совершаются между пользователями напрямую, независимо от расстояния.

- Ограниченная эмиссия. Фиатные деньги печатаются в безграничном количестве, что приводит к перенасыщению рынка и обесцениванию. А вот валюты Биткоин не будет больше 21 миллиона.

- Безопасность. Она гарантируется тем, что информация в блокчейне защищена криптографией и нет центрального сервера, который возможно взломать.

Помимо преимуществ, выделяют и недостатки Биткоина. К ним относится необратимость транзакций, то есть после перевода монет их нельзя вернуть на первоначальный счет. Поэтому рекомендуется перепроверять адрес кошелька получателя. Кроме того, крипта высоковолатильна и не обеспечена фиатными деньгами. Если цена упадет, никто не вернет ровно ту сумму в рублях, что была зачислена на wallet. Но в случае роста стоимости пользователь получит доход.

Чтобы использовать криптографическую платежку, придется завести биткоин-кошелек. Для этого предусмотрены специальные сервисы, программы для ПК, мобильные приложения и устройства в виде флешек. Последний вариант самый безопасный, но за wallet придется заплатить. Защиту высшего уровня предлагают Ledger и Trezor. Также подойдут Blockchain, Matbea, Cryptonator и другие. Не рекомендуется хранить валюту на биржах, поскольку их часто взламывают.

Для получения перевода в платежке Биткоин или при покупке монет потребуется только адрес кошелька. Купля-продажа происходит через биржи или обменники. Например, здесь собраны сайты, на которых возможно переводить наличные рубли в Биткоины.

Системы мобильных бесконтактных платежей

Google и Apple Pay – популярные системы мобильных бесконтактных платежей. Их пользователи оплачивают покупки в магазинах, поднеся смартфон к терминалу. Операция занимает пару секунд. Иногда даже не нужно разблокировать телефон (это зависит от персональных настроек пользователя и ограничений по сумме оплаты). Также платежи возможны на сайтах и в приложениях.

Стоит отметить, что Apple и Google Pay не считаются полноценными платежными системами. Это тот же способ оплаты через MasterCard или Visa, но с некоторой надстройкой. Операции без участия Мастеркард или Виза невозможны.

Обе платежки работают с использованием специальных мобильных приложений, адаптированных к программному обеспечению устройства, а также благодаря технологии NFC. Они интуитивно понятны и комфортны для клиентов, не влияют на смартфон и не взимают комиссии.

Делая выбор, не ограничивайтесь одной платежной системой. Учтите предлагаемые условия и выберите выгодное решение для конкретной цели. К примеру, для переводов внутри страны – МИР, для оплаты в интернете – Юmoney, в супермаркете – ApplePay, для анонимных транзакций – Биткоин. Главное – используйте сложные пароли, устанавливайте двухфакторную аутентификацию, никому не сообщайте персональную информацию и проверяйте компьютер на наличие вирусов. Сохранность денег сильно зависит от осмотрительности пользователя!