Какие существуют платежные системы интернета по степени значимости?

Сегодня бумажные рубли требуются только для оплаты проезда в общественном транспорте и покупок на рынке. В других случаях чаще совершаются безналичные расчеты через платежные системы. Учитывая актуальность темы, дальше рассмотрим, какие сервисы подойдут физлицам и бизнесу, как они работают, какие требуют комиссии.

Что такое платежная система?

Платежная система (ПС) представляет собой комплекс инструментов, процедур и правил для расчетов, перевода денег между физическими лицами, предпринимателями и организациями. Если говорить проще, то это посредник между отправителем и получателем. ПС переводит средства между банковскими счетами, картами или кошельками пользователей, даже если они пребывают на разных континентах и используют разные валюты.

Чтобы разобраться, посмотрите на используемую карту. На пластике, к примеру, может быть написано Visa, Mastercard или МИР. Это и будет названием платежной системы.

Когда покупатель прикладывает карту к терминалу, он передает запрос на сервер банка продавца (эквайера), а тот – на сервер ПС. Платежка ищет соответствующую кредитку и, если находит, передает сведения в банк покупателя (эмитент). Тот проверяет счет клиента и, если на нем хватает денег, снимает требуемую сумму. Информация передается обратно: в ПС, банк продавца и терминал. Это происходит за доли секунды. Оплата через интернет совершается аналогичным образом, но реквизиты карты вводятся вручную.

Платежная система банковских карт берет на себя ряд обязанностей:

- выдает лицензии банкам-эмитентам на выпуск кредиток с применением технологий и логотипов, принадлежащих ПС;

- дает банкам-эквайерам право на совершение финансовых операций по карточкам;

- формирует правила совершения транзакций по картам;

- разрабатывает платежные технологии;

- охраняет права собственности;

- гарантирует бесперебойную работу автоматизированных систем, национальных и международных расчетов;

- обрабатывает финансовую информацию;

- рекламирует карточные продукты и так далее.

Платежки делятся на международные и национальные. Первые подходят для расчетов практически в каждом государстве. Они предлагают развитую инфраструктуру (терминалы, банкоматы, отделения), чтобы люди пользовались их картами. Кредитку международной платежной системы, полученную в России, разрешено использовать в Европе, США и других уголках мира. Национальные ПС, как правило, ограничены пределами собственной страны или ряда государств-партнеров.

Какие существуют платежные системы в мире?

По степени значимости международные платежные системы выходят на первое место, поэтому сразу рассмотрим такие компании:

- Visa – платежная система, запущенная в 1958 г. банком Bank of America. Изначально сервис назывался BankAmericard, но к началу 1980-х после поглощения ряда американских ПС и выхода на мировую арену изменил название на Виза. Платежка вместе с другими представителями рынка создала стандарт EMV, устанавливающий единый порядок совершения операций по картам. Система предлагает всевозможные виды банковских карточек, чиповые или магнитно-чиповые, часто с бесконтактной оплатой PayWave.

- Mastercard – платежка, работающая с 1966 г. Она объединила Master Charge, Interbank Card Association, Eurocard, Europay и ряд других организаций. Компания первой выпустила кредитки с поддержкой бесконтактной оплаты. Кроме того, Мастеркард первой предложила статусные карты и их уровни – платиновый, золотой, классический. Сегодня в Mastercard доступны кредитные и дебетовые карты всевозможных категорий, чиповые или магнитно-чиповые, часто с бесконтактной оплатой PayPass.

- Diners Club работает с 1950 г. Международная платежная система DC считается родоначальником первых карт. Она специализируется на выпуске элитных клубных карточек для состоятельных клиентов и предлагает привилегированный сервис, в большей степени в области туризма. К примеру, участники Diners Club получают бесплатное страхование во время поездок, скидки при аренде авто и бронировании отелей.

- American Express создана в 1850 г. как служба доставки ценных грузов. В 1891 г. организация выпустила первый дорожный чек, а в 1958 г. – первую кредитную карту, держателем которой стал Элвис Пресли. Сегодня карточные продукты AmEx в первую очередь рассчитаны на состоятельных людей, увлекающихся путешествиями. Ее услуги больше востребованы в США и Канаде.

- JCB – международная платежка, основанная в 1961 г. в Японии. Ее карты выпускаются в 23 странах, в том числе в России. Компания реализует удачные кобейджинговые проекты. К таковым относится карточка МИР+JCB.

Национальные платежные системы

Когда говорят о национальных системах, подразумевают обработку финансовых операций внутри страны без участия иностранных процессинговых центров. Даже при блокировке внешних ПС расчеты внутри государства проводятся в штатном режиме.

В России востребованы следующие национальные платежки:

- МИР – ПС появилась на рынке в 2015 г. в ответ на первые санкции против России, которые привели к проблемам с Visa и Mastercard у ряда российских банков. Сегодня на такую карту в обязательном порядке зачисляются зарплаты сотрудников бюджетных организаций, пенсии, стипендии и социальные пособия. Ее выпускают 158 банков. Возможна оплата смартфоном с помощью приложения Mir Pay (для устройств на Android 6.0 и выше, поддерживающих технологию NFC). Расчеты кредиткой разрешаются в Беларуси, Казахстане, Армении, Узбекистане, Кыргызстане, Таджикистане, Турции, Вьетнаме, Южной Осетии, Абхазии, ОАЭ и на Кипре.

- Золотая Корона – платежка, действующая на территории РФ и стран СНГ. Включает два сервиса «Золотая корона – Банковская карта» и «Золотая корона – Денежные переводы». Первый работает с 1993 г., его участники занимаются эмиссией и эквайрингом карточек. Их держатели вправе снимать наличку в банкоматах, совершать платежи, оплачивать проезд в городском транспорте, отправлять переводы. Второй сервис функционирует с 2003 г., используется для денежных переводов без открытия счета. В 2013 г. Центробанк РФ признал Золотую корону социально значимой ПС.

- Юнистрим (Unistream) – система денежных переводов и платежей, работающая с 2001 г. В качестве оператора и расчетного центра выступает одноименный банк. Клиентам доступно мобильное приложение на App Store и Google Play.

В этот список также входят Contact, Blizko, Колибри и другие. Но существующие системы, как правило, используются для денежных переводов. Только Мир выступает полноценной альтернативой международным ПС.

Электронные платежные системы

Отдельную обособленную группу составляют электронные платежные системы (ЭПС). Это сайты, через которые оплачиваются коммунальные услуги, мобильная связь, товары в интернет-магазинах, погашаются кредиты, делаются переводы другим пользователям, обменивается валюта и так далее. В отличие от традиционных платежек пользователю не требуется банковский счет. Здесь расчеты совершаются с помощью электронного кошелька. Кроме того, используются не обычные, а виртуальные деньги, выпущенные ЭПС.

В качестве примера стоит привести PayPal – сервис, созданный в 1998 г. компанией Confinity. В результате ее слияния с X.com (финансовой организацией, основанной Илоном Маском) в 2000 г. появилась PayPal Inc. С этого времени пользователями сайта стали свыше 200 миллионов человек. Чтобы присоединиться к ним, нужно пройти регистрацию, указав телефон, почту и персональные данные. Единственным идентификатором, необходимым для выполнения операций внутри ПейПал, будет email. Дальше придется привязать банковский счет или пополнить электронный кошелек, например, наличными в салонах «Евросети» или «Связного». При оплате в интернете потребуется только email. То есть не нужно будет каждый раз вводить реквизиты банковского счета.

Стоит отметить, что в 2020 году сайт прекратил переводы между российскими пользователями. Но операции между россиянами и иностранцами по-прежнему разрешены.

Схема работы электронных систем WebMoney, QIWI, ЮMoney и других схожа:

- Пользователь регистрируется на сайте, указав запрашиваемую информацию и прикрепив скан паспорта. Чем больше данных предоставляется, тем меньше ограничений в использовании электронного счета.

- Человек пополняет электронный кошелек рублями или другой валютой. Она конвертируется в виртуальную наличность по внутреннему курсу и за вычетом комиссии системы.

- Пользователь совершает операцию с использованием электронных денег (например, покупает товар).

- Продавец получает средства на собственный кошелек. То есть обязательным условием считается регистрация обеих участников операции.

- Продавец тратит электронную валюту или выводит на карту, конвертируя в рубли за вычетом комиссии системы.

ЭПС требуют персональные данные, устанавливают лимиты на переводы, ввод и вывод, взимают комиссии за проведенные операции, поэтому нужно тщательно анализировать условия предлагаемых услуг. Также стоит выделить преимущества работы с ними – не нужно открывать банковский счет или каждый раз указывать реквизиты, регистрация происходит онлайн и в считанные минуты, нет платы за предоставление и обслуживание электронного кошелька, возможно совершать переводы за границу.

Какие существуют платежные системы интернета?

Дальше рассмотрим популярные сервисы онлайн платежей среди физлиц и бизнеса в России, кроме ПайПал:

- WebMoney – сайт для платежей в сети, существующий с 1998 г. и насчитывающий свыше 45 миллионов пользователей. Внутри системы используются титульные знаки – специальные единицы, которые выступают эквивалентом национальных валют (WMP – рубль, WMZ – доллар, WME – евро). После регистрации каждый клиент WebMoney получает 12-значный WMID для идентификации. Также участникам присваиваются аттестаты, от уровня которых зависят доступные функции в ЭПС. С каждого платежа WebMoney берет комиссию 0,8%. Плата за ввод и вывод рассчитывается согласно тарифам агентов. Для бизнеса в WebMoney предусмотрены сервисы для приема платежей, обмена валюты, ведения учета, привлечения финансирования, разрешения споров и заключения безопасных сделок.

- QIWI – сервис появился в 2007 г. Помимо электронного кошелька, предлагает пластиковые карты Виза для оплаты товаров в офлайн магазинах и снятия наличных. Оба продукта объединяет один виртуальный счет QIWI. Большое значение имеет наличие обширной сети терминалов самообслуживания. Платежи между клиентами QIWI совершаются без комиссий. Но предусмотрена плата за пополнение счета и вывод средств. В QIWI даются готовые решения для бизнеса. К примеру, интернет-магазинам предоставляется функционал для приема оплаты на сайте, микрофинансовым организациям – для выдачи кредитов, таксопаркам – для расчетов с водителями за безналичные поездки. Комиссии зависят от оборота бизнеса. Чем выше доход, тем ниже процент. К примеру, за платеж с Киви-кошелька придется заплатить комиссию от 3%, с банковской карты – от 1,7%. При обороте свыше 10 миллионов в месяц бизнесу предлагается персональный тариф.

- ЮMoney – платежная система, работающая под названием Яндекс.Деньги с 2002 г. Смена названия произошла в 2020 г., когда Сбербанк стал единственным акционером компании. В YooMoney платежи совершаются в виртуальной валюте, эквивалентной рублю. За покупки начисляется кешбэк в баллах. Каждый балл – это 1 рубль. Ими разрешено оплачивать до 50% стоимости продукции и услуг, где принимают ЮMoney. Для физлиц в системе Юмани доступны пластиковые карты, умный помощник для инвестиций, игра ЮVillage для сбора баллов. Комиссии на ввод и вывод представлены здесь. Бизнесу предлагается сервис ЮKassa для приема платежей онлайн и офлайн. У большинства конструкторов и платформ есть модули для ЮКасса – стоит только включить и настроить. Подключившись к системе, компания получает доступ к 14 способам приема платежей: Виза, Мастеркард и Мир, Юмани, Вебмани, Киви и другие. Тарифы зависят от оборота, продаваемых товаров и услуг клиента. Комиссии взимаются за проведенные платежи и составляют от 2,8%. Если оборот свыше 5 миллионов в месяц, условия обсуждаются отдельно. Дополнительные услуги – регистрация ИП или ООО, открытие расчетного счета, скидки и специальные предложения по сотрудничеству.

Ищете способы пополнить бумажник в электронной платежной системе? Воспользуйтесь мониторингом ExchangeSumo, чтобы подобрать обменник без скрытых комиссий. К примеру, здесь собраны сервисы для обмена бумажных рублей на WMZ.

Также подойдут Perfect Money, AdvCash, Payeer, Skrill, Neteller и другие электронные платежные системы. Юрлицам стоит обратить внимание на агрегаторы платежей. Подключившись к одному такому сервису, фирма получает ряд способов оплаты на собственном портале. При этом не придется регистрироваться в каждой ЭПС, поскольку доход перечисляется на карту. Популярным агрегатором считается рассмотренный сервис ЮKassa. Кроме того, выгодные условия предлагают PayMaster, RoboKassa, Единая касса (Wallet One), RBK.Money и другие.

Как легально работать с электронными платежными системами?

Прежде чем зарегистрироваться в электронной платежной системе, стоит ознакомиться с требованиями законодательства в России. Во-первых, в стране действует запрет на анонимное пополнение счета. Это условие означает, что придется пройти процедуру идентификации, указав ФИО и дату рождения, серию и номер паспорта, ИНН и другие запрашиваемые сведения. Возможно обойтись без верификации, но пополнять кошелек в системе можно будет только через банковский счет. Во-вторых, ФНС получает сведения об открытии, закрытии и смене реквизитов электронных кошельков, но не имеет прямого доступа к данным о движении средств. Поэтому не стоит рассчитывать на анонимность в российских ЭПС.

Еще одно условие работы с платежными системами – граждане и организации, использующие иностранные сервисы, обязаны отчитываться в ФНС о движении средств, если на них поступило свыше 600 тысяч рублей за год. Каждый кошелек считается отдельно. То есть разрешено не отчитываться, если зарегистрировано 2–3 кошелька с балансом по 500 тысяч. Если деньги поступили в платежную систему в иностранной валюте, сумму стоит пересчитать в рубли. При этом учитывается курс по состоянию на 31 декабря отчетного года.

Учитывая эти условия, придется разобраться в том, какие платежные системы считаются российскими. К ним однозначно относятся Киви и Юмани. По ним не нужно отчитываться, ФНС получает сведения автоматически. Вебмани и ПейПал разрешают создавать и российские, и иностранные бумажники. Здесь важно проверять тип кошелька и читать юридическую информацию на сайте. А вот по Skrill, Alipay и другим иностранным системам придется отчитываться.

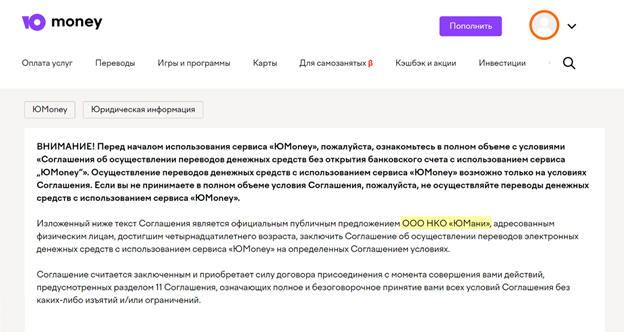

К примеру, договор в YooMoney заключается с ООО НКО «ЮМани»:

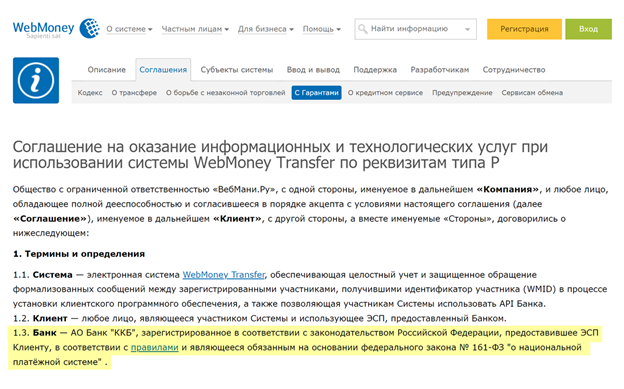

В Вебмани работу российских кошельков поддерживает АО Банк «ККБ»:

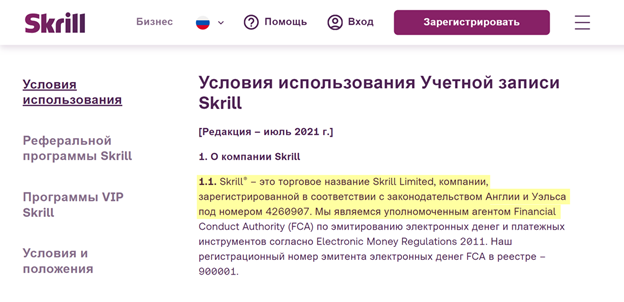

А вот оператор Skrill – лондонская фирма, хоть ресурс и русифицирован:

Условие для бизнеса – предприниматель не может просто оставить ссылку на собственный бумажник в интернет-магазине. Платежи разрешено принимать только через онлайн-кассу с подключением к ОФД и отправкой покупателям чеков на почту или телефон.

Безопасность платежных систем

За безопасность финансовой операции в сети отвечает каждый, кто принимает в ней участие. Интернет-магазины, банки и платежные системы постоянно совершенствуются, изобретая новые способы обезопасить себя и потребителя от возможной угрозы. Речь идет о протоколе SSL, стандарте PCI DSS, технологии 3D Secure, антифрод-системах и так далее. Но и сам покупатель не должен нарушать установленные правила, обходить или невнимательно к ним относиться. Иначе все попытки обеспечить надежный процесс оплаты будут бесполезны.

Следуйте следующим рекомендациям:

- никому не говорите логин, пароль, кодовое слово и другие сведения, предусмотренные системой для подтверждения личности;

- установите двухфакторную аутентификацию везде, где это возможно;

- проверяйте название сайта, прежде чем вводить платежные реквизиты, смотрите, чтобы рядом с адресной строкой размещалась иконка в виде закрытого замка;

- ищите на портале надпись Verified by Visa или MasterCard Securecode, если собираетесь платить картой Виза или Мастеркард;

- проверьте, официально ли работает продавец (на портале ФНС по названию, ОГРН и ИНН);

- подключите интернет-банк и СМС-оповещение, чтобы отслеживать транзакции по карте в режиме реального времени;

- заведите отдельную карту или бумажник, чтобы платить за товары и услуги в сети, не храните на них большие суммы;

- установите лимиты на сумму покупки или количество транзакций в день;

- никому не сообщайте код, отправляемый системой для подтверждения операции;

- совершайте покупки с устройств, на которых установлена антивирусная защита, регулярно обновляйте ПО;

- не используйте общедоступный компьютер;

- позаботьтесь о надежности email, поскольку через почту возможно изменить пароль.

Помните, что каким бы надежным не был портал, он не даст 100% защиты, тем более если покупатель пренебрегает указанными правилами. Сохранность денежных средств сильно зависит от Вашей осмотрительности!